Accueil > Assurance vie > Assurance Groupe

Ma pension complémentaire avec une assurance groupe

L’assurance de groupe est un avantage extra légal proposé par les entreprises à leurs travailleurs, tout comme une voiture de société ou les chèques repas.

L’assurance de groupe est souscrite par l’employeur pour une partie ou pour l’ensemble de ses salariés. Les contributions versées par l’employeur constituent, au fil des ans, un capital pension qui sera octroyé aux salariés lors de leur retraite. Outre un capital disponible à la retraite, d’autres options peuvent être incluses dans l’assurance de groupe comme : capital en cas de décès, revenu garanti en cas d’incapacité de travail, assurance hospitalisation.

Avantages pour votre entreprise :

Votre entreprise verse des contributions régulières pour ses travailleurs qui sont affiliés à l’assurance groupe. Chaque année, ces montants s’accumulent et constituent un capital pension. Les primes peuvent être déterminées

✅ Soit en pourcentage de la rémunération

✅ Soit sur base d’un montant forfaitaire mensuel

✅ Soit sur base d’un capital pension défini (but à atteindre)

Complémentairement, vos travailleurs peuvent également contribuer à leur assurance groupe en versant des contributions personnelles.

Dès lors que vous avez défini le budget que vous souhaitez octroyer à votre personnel, vous choisissez le mode de financement : branche 21 (capital garanti) ou Branche 23 (fonds d’actions et d’obligations).

L’assurance de groupe permet à vos travailleurs de prélever des avances ou de mettre en gage les capitaux de pension en vue d’acquérir, de construire, d’améliorer, de réparer ou de transformer des biens immobiliers.

Le Groupe RGF analyse votre situation en toute objectivité et recherche la meilleure solution pour votre entreprise.

RGF, organisme indépendant spécialisé en Employee Benefits vous garantit :

Nous vous accompagnons dans la création de votre plan de pension.

Les contributions versées de l’assurance groupe sont entièrement déductibles en tant que frais professionnels (fiscalité attrayante)

Une politique d’assurance groupe optimisée est un outil efficace pour attirer de nouveaux talents et fidéliser vos collaborateurs sur le long terme (bras de levier pour les ressources humaines)

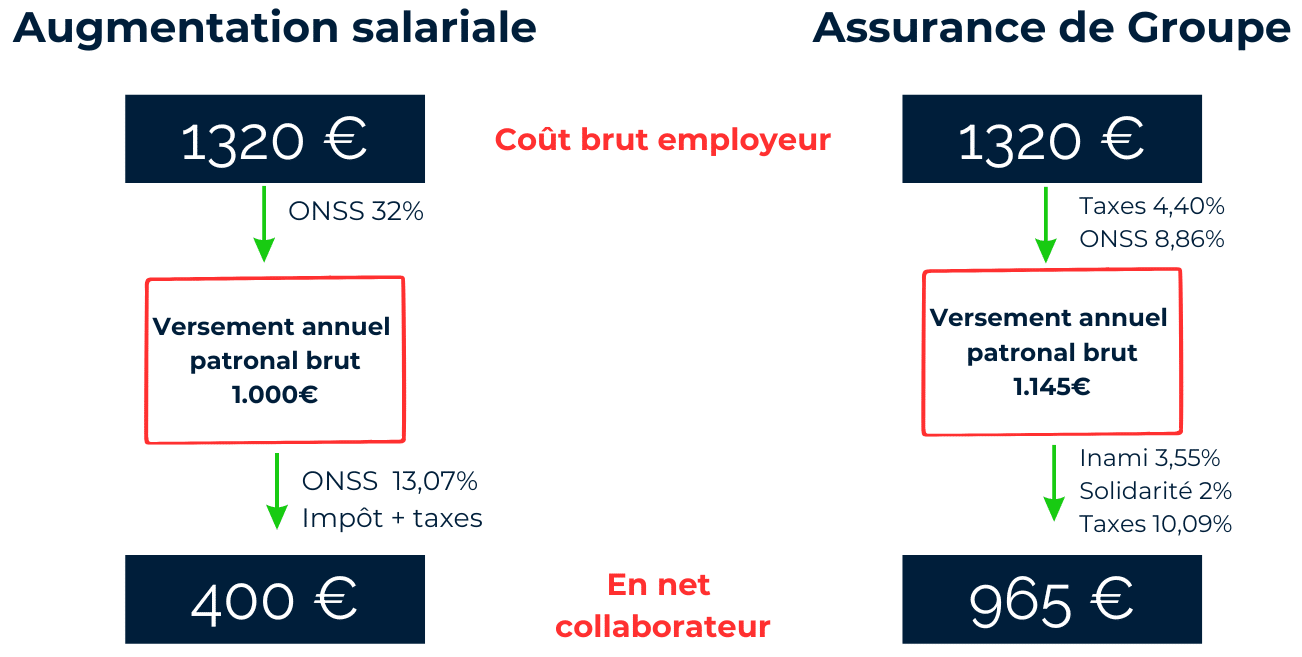

Votre entreprise paie moins de frais et l’assurance de groupe permet d’obtenir un rapport brut/net plus que doublé. Donc plus avantageux qu’une augmentation de rémunération.

En tant que salarié, vous constituez un plan de pension complémentaire pour compléter votre pension légale. Le capital de votre pension extra-légale que vous percevez via votre assurance groupe est beaucoup moins imposé que votre salaire (± 20% comparé à ± 50%).

Les salariés peuvent vous demander une avance sur l’assurance groupe pour un achat immobilier, une rénovation ou encore le remboursement d’un prêt hypothécaire en cours dans tout l’Espace économique européen (EEE).

En plus de constituer une pension complémentaire, les salariés peuvent bénéficier d’autres avantages extra légaux. Parmi ces avantages, on peut compter :

💡 une couverture décès avant la retraite

💡 une assurance revenu garanti en cas d’incapacité de travail

💡 une assurance hospitalisation qui couvre vos soins de santé

Ainsi, les travailleurs protègent leurs familles en cas de décès et ils peuvent inclure dans leur contrat d’assurance groupe des garanties contre les pertes de revenus en cas de maladie ou d’accident.

Une assurance groupe vous revient moins cher qu’une augmentation de salaire traditionnelle et vos employés bénéficient d’un pouvoir d’achat plus élevé.

Sur l’exemple ci-dessus, le versement d’une prime d’assurance de groupe par rapport à une augmentation de salaire équivalente présente un avantage certain pour vos salariés et votre charge salariale est diminuée.

Au moment de votre retraite, vous avez le choix de verser le montant épargné dans votre plan de pension complémentaire de deux manières différentes. Que ce soit sous la forme d’un capital ou de rentes.

Dans un premier temps, votre capital est imposé avec une cotisation de solidarité de 2% (1% pour un capital inférieur à 24.790€) et une cotisation INAMI de 3,55%. Ensuite, le taux d’imposition du précompte professionnel varie en fonction de votre âge de départ à la retraite (pension anticipée ou non, carrière complète de 45 ans …).

Par exemple, si le capital est versé à l’âge légal de la pension (67 ans) et que vous êtes resté actif au cours des 3 dernières années, la fiscalité vous fait bénéficier d’un taux d’imposition avantageux de 10% pour les primes versées par votre employeur.

Pour ce qui est de vos contributions personnelles, il est important de prendre en compte la date du 1er janvier 1993. Toutes les cotisations faites avant cette date sont imposées à un taux de 16,66% et toutes celles effectuées après ont un taux d’imposition de 10,09%.

Notez cependant que vous ne pouvez pas demander votre capital assurance groupe avant l’âge légal de la pension. Pour connaître la fiscalité et les différents taux d’imposition pour les versements de votre pension complémentaire, consultez notre article.

Le règlement de votre plan de pension complémentaire peut prévoir le versement de votre capital sous la forme de rentes à vie. Celles-ci peuvent être mensuelles, trimestrielles, semestrielles ou annuelles. Elles s’ajoutent au montant de votre pension légale en tant que revenu professionnel. Elles sont donc taxées au taux marginal d’imposition après déduction de la cotisation INAMI de 3,55%.

En résumé, le retrait sous la forme de rente est soumis à un taux d’imposition progressif. Le régime fiscal peut donc être avantageux pour les revenus moins élevés

Vous pouvez également demander la taxation de tout votre capital en une seule fois et le convertir partiellement ou totalement en rente. Ainsi, vous pouvez bénéficier d’une fiscalité plus avantageuse :

☑️ Votre déclaration fiscale (déclaration d’impôts) doit figurer une rente égale à 3% du capital net

☑️ Cette base à titre de revenu mobilier est imposée à un taux fixe de 30% + taxe communale

Durant toute votre carrière professionnelle, vous pouvez être licencié ou démissionner. Dans ce cas, votre capital d’assurance groupe n’est pas perdu mais votre ancien employeur ne paie plus les primes liées à celle-ci. Dès lors, plusieurs options s’offrent à votre capital pension constitué :

✅ Vous pouvez laisser le montant acquis auprès de l’assureur de votre ancien employeur. Les primes ne sont plus versées et les intérêts continuent de s’accumuler sur le capital déjà constitué jusqu’au moment de votre retraite. Les conditions prévues dans votre plan de pension sont garanties. Néanmoins, vous pouvez perdre votre couverture décès avant la retraite.

✅ Vous pouvez laisser le montant déjà épargné dans l’assurance groupe de votre ancien employeur et vous souscrivez à une couverture décès d’un montant équivalent. Votre capital pension complémentaire sera moins élevé à terme. En retour, votre assureur vous garantit de verser les réserves épargnées à la personne ou aux personnes désignées en cas de décès prématuré.

✅ Vous pouvez transférer le montant accumulé dans votre plan de pension complémentaire à l’assureur de votre nouveau dirigeant d’entreprise. Ce cas de figure est envisageable uniquement si votre nouvel employeur souscrit une assurance groupe pour ses employés.

✅ Vous pouvez transférer le capital de votre pension dans une structure d’accueil (si l’assureur de votre ancien employeur en prévoit une). Il s’agit d’une structure distincte indépendante du plan de pension initial. Le taux d’intérêt garanti est souvent moins élevé.

✅ Vous pouvez transférer votre capital épargné vers une institution de retraite de type A.R. 69. Il s’agit d’une compagnie d’assurance qui partage les bénéfices entre tous les affiliés proportionnellement au montant de leurs réserves. Ce type d’institution diminue les frais de gestion.

Cette règle définit le montant maximum que vous pouvez épargner dans votre plan de pension complémentaire sans perdre votre avantage fiscal. Cet avantage prévoit la déduction fiscale des primes qui sont versées par votre employeur ou par vous en tant que travailleur.

Pour bénéficier de cette déduction, le fisc a mis en place la règle des 80%. Cette loi détermine un montant maximum des primes à ne pas dépasser. Si vous dépassez ce montant, vos primes d’assurance groupe ne seront plus déduites.

Le principe de cette règle est simple et ça fonctionne de la manière suivante : votre pension complémentaire du 2éme pilier couplée à votre pension légale ne peuvent dépasser 80% de votre dernier salaire annuel brut. Il faut noter que l’épargne pension privée du 3éme pilier n’est pas prise en compte dans le cadre de cette règle.

En tant que dirigeant d’entreprise d’une société, vous pouvez souscrire à une assurance groupe ou un engagement individuel de pension EIP via votre société. Votre société peut alors constituer une pension complémentaire pour tous ses dirigeants d’entreprise tout en bénéficiant d’avantages fiscaux pour les indépendants (primes déductibles et garanties complémentaires).

Entre autres, si vous êtes indépendant sans société, vous pouvez épargner pour votre pension complémentaire avec une PLCI. Il s’agit du diminutif de la pension libre complémentaire pour indépendants. Celle-ci vous fait payer moins de charges grâce à une fiscalité qui diminue vos impôts et cotisations sociales.

En tant qu’employeur, vous pouvez motiver vos employés avec une assurance groupe taillée pour financer leurs projets immobiliers privés. En effet, les réserves constituées dans leurs plans de pension peuvent être utilisées pour l’achat, la construction ou la rénovation d’une habitation.

Vous pouvez alors stipuler dans votre règlement de pension que vous offrez la possibilité à vos employés de prendre une avance. Celle-ci peut également servir pour le remboursement d’un prêt hypothécaire en cours.

Cette avance est un emprunt sur les réserves du plan de pension complémentaire. L’employé doit payer des intérêts sur le montant qu’il décide de retirer. Il peut alors choisir de payer des intérêts annuels ou les capitaliser. Autrement dit :

✅ Soit vous prenez une avance et vous payez chaque année un taux d’intérêt fixe ou variable en fonction de votre contrat.

✅ Soit vous capitalisez votre avance et vous ne payez pas des intérêts chaque année. Votre avance ainsi que vos intérêts dus seront déduits au moment du versement de votre capital de pension.

Dans les deux cas, les employés peuvent bénéficier d’une déduction d’intérêts sur l’assurance groupe. Le paiement annuel des intérêts peut être déduit chaque année mais également lors du remboursement de l’avance ou lors du versement de votre réserve de pension.

L’employé peut également mettre en gage son contrat d’assurance auprès d’une banque ou reconstituer son capital avec un crédit bullet sur base d’un capital projeté (placements au Luxembourg, projet immobilier …).

L’assurance groupe est un contrat collectif souscrit par un dirigeant d’entreprise pour ses collaborateurs qui garantit un capital pension complémentaire.

Une assurance groupe regroupe de nombreux avantages, aussi bien pour l’employeur que pour ses employés. Les primes versées sont 100% déductibles et les employeurs bénéficient de garanties complémentaires

En tant qu’indépendant vous pouvez souscrire à :

Un engagement individuel de pension (EIP)

Une pension libre complémentaire pour Indépendants (PLCI).

Tout dépend de si vous avez une société ou non.

L’employeur verse régulièrement des primes qui se capitalisent dans une réserve de pension. Ces primes sont soit des versements périodiques.

En cas de changement d’employeur, vous gardez le capital constitué au sein de votre assurance groupe et plusieurs options s’offrent à vous.

Votre capital d’assurance groupe peut être versé à partir de 60 ans en pension anticipée. Néanmoins, pour bénéficier d’une taxation avantageuse, vous devez rester actif jusqu’à l’âge de la pension légale.

Complétez le formulaire ci-dessous afin de recevoir une simulation

Les assurances professionnelles indispensables pour les kinésithérapeutes Comme